Dieser Beitrag ist für alle Arbeitnehmerinnen und Arbeitnehmer gedacht, welche sich überlegen, ein Elektroauto als Firmenwagen zuzulegen.

Dieser Artikel erschien initial auf sebastian-eggersberger.de. Da das Thema aber stark erklärungsbedürftig ist und noch mehr Inhalte kommen sollen, startet hier die neue Website.

Wichtig für Geschäftskunden / Firmenwagen: die staatlichen Zuschüsse (BAFA / Umweltprämie) sind zum 1. September 2023 weggefallen, seit 1. April 2024 gilt (rückwirkend zum 1. Januar 2024!) ein neuer, maximaler Bruottlistenpreis von nun 70.000 Euro.

Diese Regelung gilt für alle E-Autos, welche nach dem 1.1.24 neu in die Firmenflotte aufgenommen wurden: somit können auch ältere Gebrauchtwagen, welche einen BLP von über 60.000,- aber unter 70.000,- Euro bei Erstzulassung hatten, für 0,25% versteuert werden!

Model 3 oder Model Y Probe fahren?

Dann direkt zu tesla.com und mit dem Referral-Code unterstützen. Beim Bestellen gibt es zudem 3 Monate Enhanced Autopilot gratis

Konkret geht es auf dieser Seite um das Tesla Model Y und Model 3 als Firmenwagen und was es vor der Bestellung zu berücksichtigen gilt.

Denn nur weil der Kaufpreis unter 60.000,- Euro inkl. Mehrwertsteuer liegt, bedeutet das nicht zwangsläufig, dass auch der Bruttolistenpreis unter 60.000,- Euro liegt – und der BLP ist ausschlaggebend für 0,25% oder 0,5% Versteuerung des geldwerten Vorteils!

Warum ist es wichtig, ob 0,25% oder 0,5%? Das wird im Beitrag weiter unten ausführlich erklärt, die Kurzform: es kann schnell um 200,- Euro monatlich mehr oder weniger auf dem Konto gehen. Wir reden also um eine vierstellige Summe pro Jahr (!), wenn der Bruttolistenpreis über 60.000,- Euro liegt statt darunter.

Also Kaffee holen, Notiz-App oder Block bereit legen und los geht’s!

Inhaltsverzeichnis

Während der Recherche-Phase im Juni und Juli 2020 habe ich mich mit diversen Regeln, Gesetzen und Abläufen befasst, da dies nicht nur mein erster Firmenwagen wurde, sondern auch der erste im Unternehmen.

Die Vorteile eines reinen E-Autos als Firmenwagen

Neben den allgemeinen Aspekten wie niedrigerer Energieverbrauch und weniger Wartungsaufwand ist ein E-Auto in Deutschland günstiger zu fahren als die alten Verbrenner – auch in steuerlicher Hinsicht:

- 0,25% Versteuerung geldwerter Vorteil (statt 1% wie bei Verbrennern) bei E-Autos bis 60.000 Brutto-Listenpreis für den Arbeitnehmer

- 4.500,- Euro Förderung von der BAFA – nicht nur bei Kauf sondern auch bei Leasing-Verträgen, sofern das Basismodell unter 40.000,- Euro netto kostet (Förderung für Unternehmen nur noch bis Ende August 2023!)

- monatlich bis zu 70 Euro pauschaler Auslagenersatz (bspw. statt Tank- bzw. Ladekarte) vom Arbeitgeber (seit 2021 sind 70 Euro steuerfrei, zuvor waren es 50 Euro)

Die Idee steht also im Raum, nun geht es an’s Eingemachte: wie viel Auto geht, um den Rahmen optimal nutzen zu können? Tesla macht es einen hier leider nicht all zu leicht, aktuell gelten beim Model 3 und Y folgende „Spielregeln“:

- Förderung durch die BAFA mit 4.500 Euro, da sowohl das Tesla Model 3 wie auch das Tesla Model Y für netto unter 40.000,- Euro erhältlich sind. Wichtig: die 43.990,- Euro (Model 3) bzw. 44.890,- Euro (Model Y) brutto, welche Tesla auf der Website im Konfigurator ausgibt, beinhalten die herstellerseitige Förderung in Höhe von 2.250,- Euro netto!

Die BAFA listet das Model 3 und Y derzeit mit der Bezeichnung „2023“ – die Varianten Long Range (größerer Akku und Allrad) oder Perfomance (größerer Akku, Allrad und stärkere E-Motoren) gelten als Zusatzausstattung, welche sich nicht auf die Förderfähigkeit auswirken. - 0,25% bis 60.000 Brutto-Listenpreis (BLP): hier wird es jetzt komplizierter: während für die 4.500 Euro Förderung durch die BAFA der Nettopreis des Basismodells als Grundlage herangezogen werden, gilt für die Versteuerung des geldwerten Vorteils der Brutto-Listenpreis des Autos inklusive Sonderausstattung (Long Range, Anhängerkupplung, Erweiterter Autopilot („Enhanced Autopilot“ oder kurz EAP), teurere Felgen usw.) zum Zeitpunkt der Erstzulassung, jedoch ohne Zusatzkosten wie Winterreifen, Überführungskosten und Bearbeitungsgebühren.

Extras wie beispielsweise der „Enhanced Autopilot“ (EAP für derzeit 3.800,- Euro brutto) oder gar das „Volle Potenzial für autonomes Fahren“ (kurz FSD für „Full-Self-Driving“) für derzeit 7.500,- Euro brutto zählen dann nicht zum BLP, wenn das Upgrade explizit nach Kauf-/Leasingabschluss erfolgte (im Idealfall also erst nach der Zulassung).

Werden die Software-Pakete hingegen gleich bei der Bestellung des Fahrzeugs mit geordert (Autokauf und Upgrades auf einer Rechnung), zählt es zum BLP. Hier muss man abwägen, was sinnvoller ist, da nachträglich erworbene Upgrades an das Fahrzeug gebunden sind und mit Leasing-Ende auch wieder mit zurück gegeben werden. Das Fahrzeug wird mit diesen Käufen also nachträglich aufgewertet: ob das aber bei Rückgabe auch finanziell honoriert wird, darf bezweifelt werden.

Wichtig für die korrekte BLP-Berechnung ist der Abzug des Umwelt- bzw. Innovationsbonus. Tesla selbst gibt in seinem Konfigurator dazu erst mal keine Informationen und auch die Rechnung später muss nochmal abgeändert werden, bis der tatsächliche BLP feststeht. Daher im Folgenden eine Beispielrechnung.

Brutto-Listenpreis aufgepasst

Nochmal die oben erwähnten Punkte bzgl. Sonderausstattung, nachträglicher Upgrade sowie Zeitpunkt der BLP-Berechnung zusammengefasst:

- wird das Auto im Konfigurator mit Enhanced Autopilot (EAP) bestellt, zählt dieses zum Bruttolistenpreis

- wird der EAP nachträglich (im besten Falle nach Zulassung) als Upgrade über die Tesla-App gekauft, zählt es nicht zum BLP

- ausschlaggebend für den BLP ist laut Gesetz der inländische (= deutsche) Bruttolistenpreis zum Zeitpunkt der Erstzulassung: verändert Tesla also ungünstig die Preise (bspw. teurere Farbe), könnte es nachträglich zu einem Problem mit den 0,25% werden, wenn knapp kalkuliert wurde (bspw. ein Model 3 Performance mit aufpreispflichtiger Lackierung)

- Preisnachlässe auf der Tesla-Website („Vorkonfigurierte Fahrzeuge“) sind gut für einen geringeren Anschaffungspreis, haben aber keine Auswirkung auf die Versteuerung! Für die magische 60.000,- Euro Grenze gilt der offizielle Preis ohne Nachlass oder Rabatt!

Durchhalten, bald ist es geschafft!

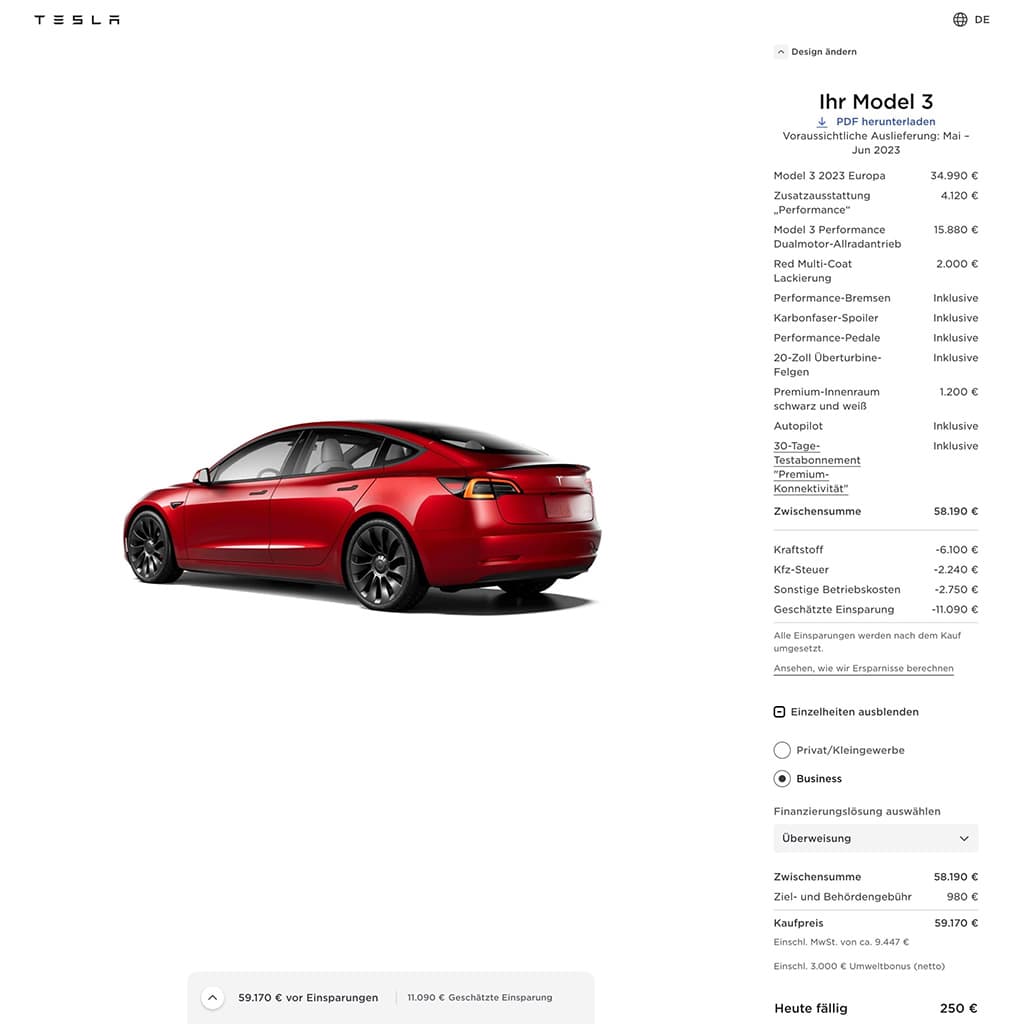

Tesla Model 3 Performance

Der jüngste Preisrutsch bei Tesla lässt so manche Herzen höher schlagen: Das Model 3 ist auf der Website schnell konfiguriert, mit roter Lackierung und der Top-Ausstattung Performance gibt die Website 58.190,- Euro aus:

Nun könnten wir meinen: inkl. Steuern und sogar der Bearbeitungsgebühren ist der Kaufpreis unter 60.000,- Euro – passt. Dem ist aber nicht so, denn der angezeigte Kaufpreis hat nichts mit dem Bruttolistenpreis (BLP) gemein. Denn die Rechnung geht so:

| Tesla Model 3 Perfomance (2023) | Netto | Brutto |

| Model 3 2023 (inkl. Hersteller-Umweltbonus) | 29.403,36 € | 34.990 € |

| Hersteller-seitiger Bonus (verpflichtend für 5.000 Euro BAFA) | 3.000,00 € | 3.570,- € |

| Model 3 2023 (ohne Hersteller-Umweltbonus) | 32.403,36 € | 38.560 € |

| Zusatzausstattung „Performance“ | 3.462,18 € | 4.120 € |

| Zusatzausstattung „Allrad“ | 13.344,54 € | 15.880 € |

| Lackierung rot | 1.680,67 € | 2.000 € |

| Premium-Innenraum weiß | 1.008,40 € | 1.200 € |

| Bruttolistenpreis (BLP) | 51.899 € | 61.760,00 € |

Hier zeigt sich: obwohl im Tesla-Konfigurator 58.190,- Euro angegeben werden, liegt der BLP über den wichtigen 60.000,- Euro: zwar dürfen die Bearbeitungsgebühren in Höhe von 980,- Euro abgezogen werden (genauso wie bspw. Kosten für Winterreifen), der Umweltbonus des Herstellers (also das, was Tesla auf dem Papier an Rabatt gewährt) muss aber ebenfalls raus.

Das bedeutet 2.250,- Euro netto und somit 2.677,50 Euro auf die Rechnung drauf, um den BLP zu erhalten.

Und somit sind es trotz 58.190,- Euro Kaufpreis plötzlich 61.760,- Euro Bruttolistenpreis.

In dieser Konstellation würde der Firmenwagen zwar 4.500,- Euro einmalige Förderprämie von der BAFA erhalten, müsste aber mit 0,5% statt mit 0,25% geldwerten Vorteil versteuert werden, weil der Bruttolistenpreis über 60.000,- Euro liegt.

Also genau durchrechnen – so manche Sonderausstattung wie Farbe oder Anhängerkupplung gehen bei den aktuell niedrigen Preisen (Mai 2023) auch, aber es geht nicht alles zusammen.

Model Y

Das Model Y gibt es nun seit Anfang September 2021 in Deutschland (Importe aus der Gigafactory Shanghai) und laufen inzwischen auch in Grünheide in Brandenburg vom Band. Zu erkennen sind die deutschen Fabrikate an der VIN, welche mit XP7 beginnen.

Das Model Y gibt es in Deutschland inzwischen als Standard (Heckantrieb) Long Range oder Performance Variante (letztere beide mit Allrad) zu bestellen.

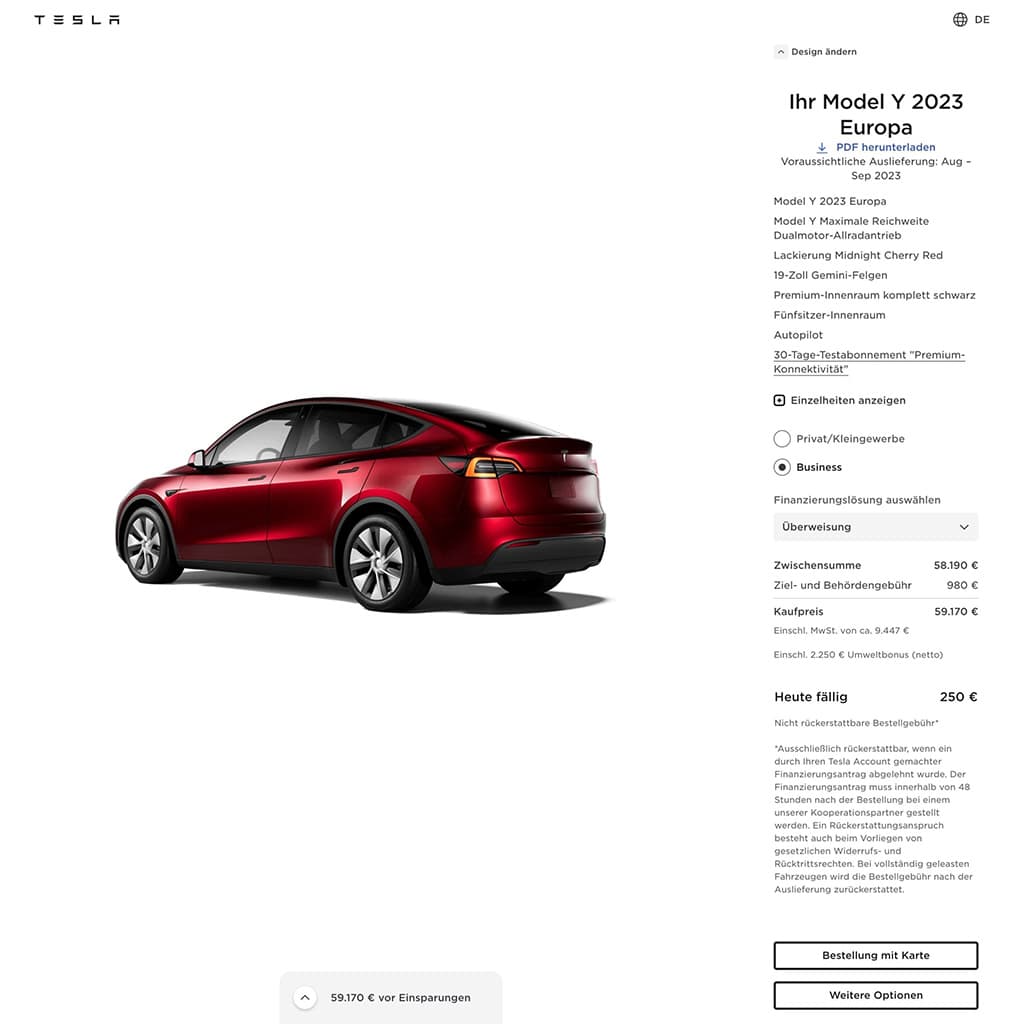

Auch hier ist wieder Vorsicht geboten: wer sich ein Model Y als Firmenfahrzeug mit nur 0,25% Versteuerung sichern will, sollte beispielsweise auf das neue Midnight Cherry Red verzichten: durch die 3.200 Euro Aufpreis für die neue Farbe verwirkt man sich die Möglichkeit auf 0,25% und muss den Firmenwagen mit 0,5% versteuern!

Auch hier wieder das gleiche Bild: vermeintlich unter 60.000,- Euro Gesamtkosten, jedoch nicht unter 60.000,- Euro Bruttolistenpreis! Im Screenshot ist das wichtige Detail rechts unten: „Einschl. 2.250 € Umweltbonus (netto)“.

Deswegen geht die Rechnung für den korrekten Bruttolistenpreis für das Tesla Model Y als Firmenfahrzeug so:

| Tesla Model Y Long Range in Midnight Cherry Red | Netto | Brutto |

| Model Y 2023 (inkl. Hersteller-Umweltbonus) | 37.722,69 € | 44.890,- € |

| Hersteller-seitiger Bonus (verpflichtend für 5.000 Euro BAFA) | 2.250,00 € | 2.678,- € |

| Model Y 2023 (ohne Hersteller-Umweltbonus) | 39.972,69 € | 47.567,50 € |

| Zusatzausstattung Maximale Reichweite Dualmotor-Allradantrieb | 8.487,39 € | 10.100,- € |

| Lackierung Midnight Cherry Red | 2.689,08 € | 3.200,- € |

| Bruttolistenpreis (BLP) | 50.975,- € | 60.868,- € |

Wie bereits oben erwähnt, können Software-Upgrades wie der Enhanced Auto-Pilot auch leicht im Nachgang erworben werden.

Auch die Anhängerkupplung, welche beim Model Y für 1.350,- Euro mitbestellt werden kann, sollte erst im Nachgang beauftragt werden (einfach möglich über die Tesla App im Bereich Service). Denn von der 60.000,- Euro Grenze abgesehen bringt natürlich auch jeder Euro weniger Bruttolistenpreis mehr Geld im Monat.

Dass der Verzicht auf die Traumfarbe beim Model Y durchaus sinnvoll sein kann, zeigt sich beim Vergleich des geldwerten Vorteil.

Auswirkungen der 0,25%-Versteuerung

Wie wirkt sich nun eine 0,25% gegenüber eine 0,5% oder gar 1% Versteuerung aus? Angenommen ein Arbeitnehmer verdient 54.000,- Euro brutto im Jahr, also 4.500 Euro monatlich. Das ergibt regulär ohne Kirche und mit 1,3% Krankenversicherung 2.723,82 Euro netto auf sein Konto (2021).

Mit den oben zusammengestellten Firmenwägen (Elektro und BLP über 60.000,- Euro) gelten 0,5% statt 1%: die Bemessungsgrundlage liegt somit nicht beim vollen BLP mit 60.660,- Euro, sondern die Hälfte: 30.330 Euro werden für die Besteuerung herangezogen und es wandern (bei 15km Entfernung zum Wohnort) nur noch 2.570,79 Euro statt der 2.723,82 Euro monatlich auf das Konto, also 217,18 Euro weniger.

Ändern wir in dem obigen Beispiel die Farbe (rot ist die teuerste Variante) und nehmen schwarz, beträgt der Brutto-Listenpreis des Fahrzeugs nur noch 59.610,- Euro und liegt damit unter den 60.000,-.

Bei selbem Brutto-Gehalt gibt das aber nun 2.679,02 Euro monatlichem Geldeingang und somit nur mehr 108,94 Euro weniger als ohne Auto.

0,5% statt 0,25% bedeuten also in diesem Beispiel allein in einem Jahr mehr als 1.300,- Euro weniger auf’s Konto – nur wegen der höheren Versteuerung des geldwerten Vorteils. Die 660,- Euro „zu viel“ (über 60.000,- Euro BLP) schlagen da also richtig fies zu.

Nicht berücksichtigt in diesem Beispiel: wie der Arbeitgeber den Arbeitnehmer an den Kosten beteiligt – oder umgekehrt, die erwähnten 70 Euro pauschalen Auslagenersatz oben drauf gibt. Bei letzterem (wir haben schließlich nette Arbeitgeber!) bekommt der Arbeitnehmer 2.749,02 auf sein Konto und muss damit monatlich gerade mal auf 38,94 Euro vom Netto-Gehalt ohne Firmenwagen verzichten.

Wie wirkt sich eine Konfiguration im Vergleich aus? Beispielrechnung mit einem BLP von 59.770,- Euro

| Posten | 0,25% (BEV) | 0,5% (PHEV) | 1% (ICE) |

| Bruttolistenpreis | 59.770 € | 59.770 € | 59.770 € |

| Bemessungsgrundlage (abgerundet!) | 14.900,00 € | 29.800,00 € | 59.700,00 € |

| Geldwerter Vorteil Privatnutzung | 149,00 € | 298,00 € | 597,00 € |

| Geldwerter Vorteil Fahrten 0,03% | 67,05 € | 134,10 € | 268,65 € |

| Geldwerter Vorteil gesamt | 216,67 € | 433,33 € | 865,65 € |

| Umsatzsteuer auf geldwerten Vorteil 1% (AG) | 138,32 € | 138,32 € | 138,32 € |

| Gehalt 4.500 Brutto | 2.678,72 € | 2.573,72 € | 2.372,90 € |

| 2.787,96 € (ohne Firmenwagen) | – 109,24 € | – 214,24 € | – 415,07 € |

(Umsatzsteuer muss der Arbeitgeber abführen – hier werden keine 0,25% sondern immer die 1% herangezogen, siehe weiter unten). Zur Erklärung:

- BEV = Battery Electric Vehicle; reines Elektro-Auto ohne Verbrennungsmotor; 0,25% bis 60.000 BLP, darüber 0,5%

- PHEV = Plugin-Hybrid Electric Vehicle; Plugin-Hybrid aus Elektro mit Verbrenner (Benzin oder Diesel), 0,5%

- ICE = Internal Combustion Engine; reiner Verbrenner, 1%

109,- Euro für das Elektroauto mit BLP unter 60.000 Euro gegenüber 415 Euro bei einem Verbrenner, also über 300 Euro jeden Monat mehr in der Tasche bei gleichem BLP: das ist preislich eine klare Ansage. Also lieber folieren statt andere Lack wählen.

Inzwischen haben auch die Online-Firmenwagenrechner die neuen Regelungen mit 0,25% bei BLP bis 60.000 Euro berücksichtigt.

Kosten für den Arbeitgeber

Mit einem reinen BEV als Firmenwagen unter 60.000 Euro Bruttolistenpreis kommt der Arbeitnehmer also gut weg. Aber wie verhält es sich nun mit den tatsächlichen Kosten für den Arbeitgeber? Hier die wichtigsten Eckpunkte:

- Beim Geschäftsleasing wird bei der Tesla-Website der Netto-Betrag angegeben, es fehlen also die 19% Umsatzsteuer

- Die Mehrwertsteuer für die Leasingrate kann sich eine Firma (bspw. GmbH) aber wieder holen; durch den Vorsteuerabzug ist die MwSt. ein durchlaufender Posten

- Die Umsatzsteuer für den geldwerten Vorteil muss jedoch mit den vollen 1% gezahlt werden, in dem Rechenbeispiel oben macht das rund 138,- Euro monatlich aus: zur Berechnung muss der gesamte zu versteuernde geldwerte Vorteil mit 19/119 (19% USt. vom Nettobetrag) berechnet werden: 866,67 € * 19/119 = 138,38 €

- Versicherungssteuer (für Haftpflicht und Vollkasko) ist ebenfalls nicht abzugsfähig: hier muss also mit den Brutto-Preisen der Versicherung kalkuliert werden, damit die Rechnung am Ende aufgeht

- Service- und Wartung ist bei Tesla bekanntermaßen sehr überschaubar: wer mit einem großzügigen Puffer planen will, sollte rund 100,- Euro monatlich für Wartung und Reparaturen einplanen. Bei einem Vier-Jahres-Leasing sollte aber bspw. ein Satz Sommer- und Winterreifen halten, HU ist auch nur einmal fällig und Wartung gibt es nicht viel: knapper kalkuliert können also auch 50,- Euro im Monat reichen.

| Arbeitgeber-Kosten (Beispiel) | Betrag |

|---|---|

| Leasingrate (netto) | 500 € |

| Wartung und Reparatur | 100 € |

| Versicherung (brutto) | 80 € |

| Umsatzsteuer (1% BLP + 0,03% pro km einfache Wegstrecke zum Arbeitsplatz) | 140 € |

| Ladepauschale* (steuerfrei) | 70 € |

| Kfz-Steuer (10 Jahre steuerfrei bei Zulassung bis Ende 2025) | 0 € |

| Gesamtkosten pro Monat: | 890 € |

Die Ladepauschale (pauschaler Auslagenersatz) entfällt, wenn bspw. eine Ladekarte zur Verfügung gestellt wird oder verringert sich auf 30,- Euro monatlich, wenn der Arbeitgeber eine Lademöglichkeit zur Verfügung stellt. Das Laden dort ist dafür aber steuerfrei!

Es gilt also für jeden Arbeitnehmer abzuwägen: lohnen sich die 70 Euro oder soll es doch lieber ein eigener Zähler vom Arbeitgeber für Zuhause sein? Bei mir persönlich ist es mit dem pauschalen Auslagenersatz wirtschaftlicher, da wir noch keine firmeneigene Lademöglichkeit haben und ich oft sehr günstig Zuhause mit Tibber lade (was in dem Fall auf meine private Stromrechnung geht).

Knapp 900,- Euro monatlich für ein Auto ist natürlich nicht wenig Geld. Im Gegenzug muss man sich aber immer im Hinterkopf halten: es geht um ein 60.000,- Euro Neuwagen, welcher grundsolide ausgestattet ist (von den Fahrleistungen ganz abgesehen). Selbst wenn der Arbeitgeber nicht alles „selbst zahlt“ und bspw. ein Urlaubs- oder Weihnachtsgeld dafür kürzt oder einige Lohn-Erhöhungen auslässt, geht das zu Lasten des Brutto-Arbeitslohns. Selbst bei einer vollen Anrechnung zahlt der Arbeitnehmer (natürlich abhängig vom gesamten Jahresverdienst) weniger als 500,- Euro monatlich für die gesamte individuelle Mobilität mit einem Tesla Model 3 als Firmenwagen.

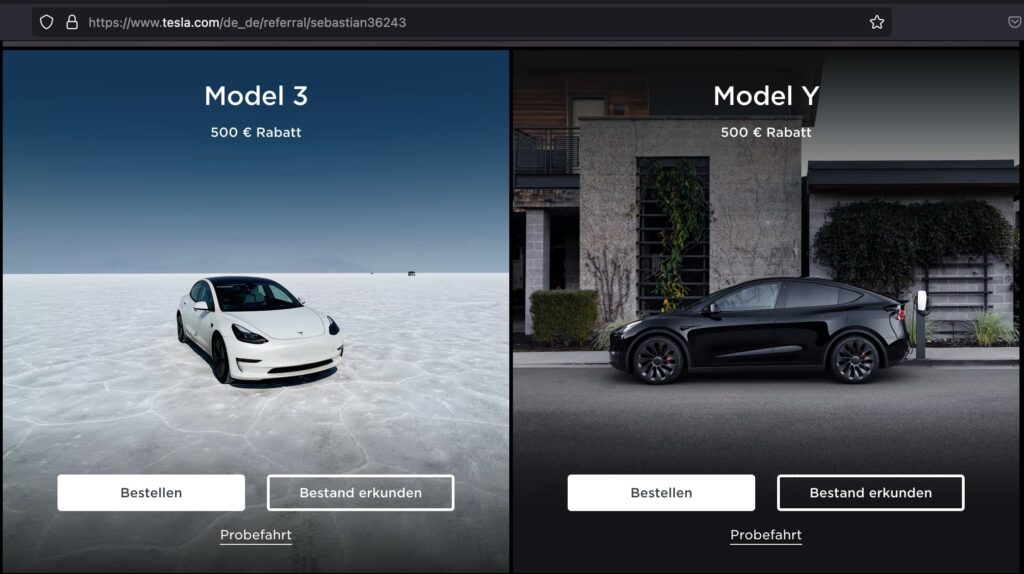

Tesla mit Referral-Code kaufen

Referral- / Empfehlungsprogramm oder auch: kaufe keinen Tesla ohne Code! Aktuell gibt es 500,- Euro Preisnachlass bei Bestellung über den Empfehlungslink »

Falls ich Dir geholfen habe, ein wenig durch den Steuer- und Förder-Dschungel Deutschlands zu kommen und deshalb jetzt ein Tesla Probefahren, kaufen oder leasen möchtest (egal ob privat oder als Firmenwagen), kannst du diesen Link zu tesla.com verwenden, 3 Monate Enhanced Autopilot mitnehmen und mir automatisch Punkte zukommen lassen. Ein einfacher und effektiver Weg, Danke zu sagen!

Wer sein Stromer bereits zugelassen hat und ebenfalls Danke sagen möchte, kann das THG-Programm von geld-fuer-eauto.de nutzen: die THG-Quote (Treibhausgasminderungs-Quote) bringt aktuell ca. 275,- Euro jährlich ein und die Prämie kann auch an Firmen für ein oder mehrere E-Fahrzeuge ausgezahlt werden.

Jetzt zu tesla.com wechseln und ein Tesla Model 3 oder Y bestellen »